行业资讯

服务热线

服务热线

18949868956

新个税专项抵扣细则来了!6种支出可扣除!

来源|国家税务总局,每日经济新闻,税政第一线、新华网、网易新闻

从10月20日期起,秉承为人民群众切实减负为目的的《个人所得税专项附加扣除暂行办法(征求意见稿)》(以下简称《暂行办法》)正式开始为期两周的全社会公开征求意见。

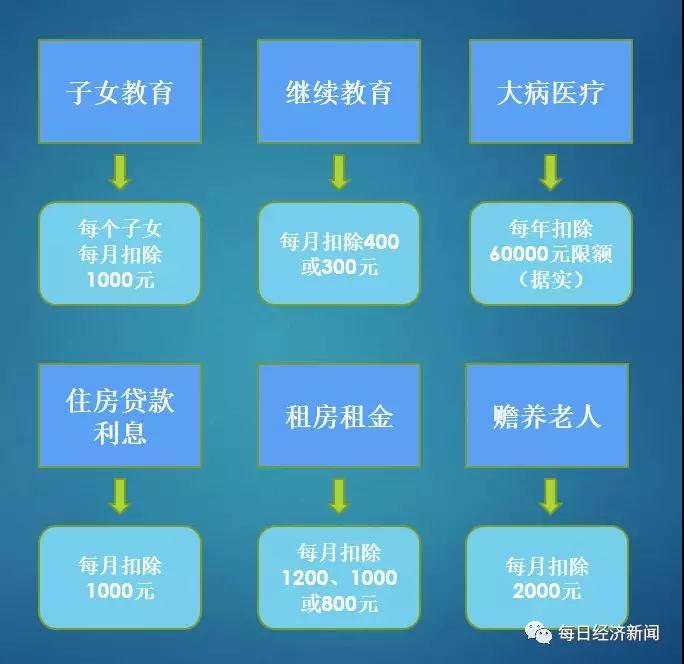

根据新修订的个税法,今后计算个税应纳税所得额,在5000元基本减除费用扣除和“三险一金”等专项扣除外,还可享受子女教育、继续教育、大病医疗、住房贷款利息或住房租金,以及赡养老人等专项附加扣除。

税法授权国务院制定专项附加扣除的具体范围、标准和实施步骤,并报全国人大常委会备案。

子女教育、继续教育、大病医疗、住房贷款利息、租房以及赡养老人的费用如何抵扣?哪些情况可以抵扣?每月税前能扣除多少金额?别着急,咱们一起来看看。

1、什么是专项附加扣除?

新个税法目前已施行最新“起征点”和税率,专项附加扣除将于2019年1月1日起施行。那么什么是专项附加扣除呢?

它指的是,在计算综合所得应纳税额时,除了起征点和“三险一金”等专项扣除外,还允许额外扣除的项目,如子女教育等六项费用。

新个税法明年实施后,折算到月收入的个税计算方式为:

应纳税所得额=月度收入-5000元(起征点)-专项扣除(三险一金等)-专项附加扣除-依法确定的其他扣除。

2、具体如何定额标准扣除?

《个人所得税专项附加扣除暂行办法(征求意见稿)》规定定额标准扣除如下:

住房贷款利息:纳税人本人或配偶发生的首套住房贷款利息支出,可按每月1000元标准定额扣除;

租房租金:住房租金根据纳税人承租住房所在城市的不同,按每月800元到1200元定额扣除;

赡养老人:纳税人赡养60岁(含)以上父母的,按照每月2000元标准定额扣除;

子女教育:纳税人的子女接受学前教育和学历教育的相关支出,按每个子女每年1.2万元(每月1000元)的标准定额扣除;

继续教育:纳税人接受学历或非学历继续教育支出的,在规定期间可按每年3600元或4800元定额扣除;

大病医疗:大病医疗方面,纳税人在一个纳税年度内发生的自负医药费用超过1.5万元部分,可在每年6万元限额内据实扣除。

具体什么意思呢?

►首套房贷利息扣除1000元/月

住房费用方面的扣除备受关注。

按照征求意见稿,纳税人发生的首套住房贷款利息支出,在偿还贷款期间,按照每年12000元(每月1000元)标准定额扣除。

非首套住房不得扣除,并且纳税人只能享受一次扣除机会。

此外,首套房贷利息可以选择由夫妻其中一方扣除,扣除方式在一个纳税年度内不得变更。

►直辖市、省会城市等租房扣除1200元/月

买房的人享受到了扣除,租房者也不例外。

按照征求意见稿,纳税人及配偶在纳税人的主要工作城市没有住房而租房产生的租金支出,可以按照一定标准定额扣除。

需要指出的是,在六项专项附加扣除内容中,这是唯一一项有地区区别的,主要分三类情况。

具体来说:

在直辖市、省会城市、计划单列市以及国务院确定的其他城市,扣除标准为每年14400元(每月1200元);

在其他城市租房,市辖区户籍人口超过100万的,扣除标准为12000元(每月1000元);

在其他城市租房,市辖区户籍人口不超过100万(含)的,扣除标准为每年9600元(每月800元)。

此外,对于夫妻租房的情况,夫妻在同一地租房,只能由一方扣除租金支出;

而夫妻在不同城市工作,且各自在主要城市都没有住房的,可以分别扣除租金支出。

需要强调的是,纳税人及其配偶不得同时分别享受住房贷款利息专项附加扣除和住房租金专项附加扣除。这意味着,房贷利息和房租只能扣除一项。

►子女教育扣除1000元/月

社会普遍关心的子女教育如何界定?幼儿园怎么扣?高中到大学能不能扣?

从适用范围来看,包括学前教育即年满3岁至小学入学前教育,往后子女的义务教育、高中、大学(大专)、硕士以及博士都符合扣除范围。按照征求意见稿,纳税人的子女接受学前教育和学历教育的相关支出,按照每个子女每年12000元(每月1000元)的标准定额扣除。

这意味着,有两个孩子的家庭将能享受到每年24000元的定额扣除。需要指出的是,每年12000元或24000元的扣除,既可以父母一人扣50%,也可以由一方扣除100%,具体扣除方式在一个纳税年度内不得变更。

►独生子女赡养老人扣除2000元/月

当前随着人口老龄化程度不断加深,如何赡养老人成为社会焦点.在专项附加扣除中引入赡养老人支出,可谓抓住了社会痛点。征求意见稿规定,纳税人赡养60岁(含)以上父母以及其他法定赡养人的赡养支出,可以进行扣除。

其中分为独生子女和非独生子女两种情况。

纳税人为独生子女的,按照每年24000元(每月2000元)的标准定额扣除;

纳税人为非独生子女的,可以分摊24000元(每月2000元)的扣除额度,如平均分摊、约定分摊等情况,分摊方式一个纳税年度内不得变更。

此外,每一纳税人分摊的扣除额最高不得超过每年12000元(每月1000元)。

举个例子,一位老人有三个子女赡养,每个孩子可以平均分摊每年24000元扣除额度,每人每年8000元;

也可以经老人指定或者子女约定,每个子女分别享受6000、6000、12000的扣除额,但每个子女的扣除额不能高于12000元。

值得关注的是,有些情况下,赡养老人不止两位,这种情况会不会增加扣除额度?根据征求意见稿,赡养两个及以上老人的,不按老人人数加倍扣除。

►继续教育扣除每年4800元或3600元

根据征求意见稿,继续教育专项附加扣除主要分两项:

学历继续教育和技能人员职业资格继续教育。

在学历教育期间按照每年4800元(每月400元)定额扣除;

技能人员职业资格继续教育、专业技术人员职业资格继续教育支出,在取得相关证书的年度,按照每年3600元定额扣除。

►大病医疗限额扣除每年60000元

在医疗方面,征求意见稿规定,一个纳税年度内,在社会医疗保险管理信息系统记录的,包括医保范围内的自付和医保范围外的自费,由个人负担超过15000元的医药费用支出部分。

为大病医疗支出,可以按照每年60000元标准限额据实扣除。

3、最高扣除额度可达5600元/月!

看过专项附加扣除的详细规则后,可以设想下,漂在大城市追逐梦想的年轻人至少有租房项可以扣除。上有老下有小的中年职场人则可以扣除子女教育和赡养老人。

因此,大部分个税纳税人都会有一项、两项,甚至最多五项全部符合专项附加扣除标准。

所以,除大病医疗附加扣除和其他极其特殊情况外,假设一人符合四项专项附加扣除标准,即享受最高扣除额度,减税额度为:

1000×2(子女教育)+400(继续教育)+1200(租房)+ 2000(养老),总计5600元。

很多HR和财务们又要头疼了,这工资又该怎么调整呢?

附:2018年10月-12月工资适用个人所得税税率表及速算扣除数

说明:

1、本表含税级距中应纳税所得额,是指每月收入金额 - 各项社会保险金(五险一金) - 起征点5000元的余额。

2、含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

- 上一篇:病假期间能出国旅游吗?

- 下一篇:失业保险的4种特殊权益你知道吗?